Por: Michael Roberts

Ruchir Sharma acaba de publicar un libro llamado What went wrong with capitalism? Ruchir Sharma es un inversor, autor, gestor de fondos y columnista del FInancial Times. Es director de los negocios internacionales de Rockefeller Capital Management, y fue inversor en mercados emergentes en Morgan Stanley Investment Management.

Con ese curriculum “dentro de la bestia” o incluso de “una de las bestias”, debería saber la respuesta a su pregunta. En una reseña de su libro en el Financial Times, Sharma expone sus argumentos. En primer lugar, nos dice que “me preocupa dónde están liderando los EEUU al mundo actualmente. La fe en el capitalismo estadounidense, que se construyó con un gobierno limitado que dejaba espacio a la libertad y la iniciativa individual, se ha desplomado”. Señala que ahora la mayoría de los estadounidenses no esperan estar “mejor en cinco años”, un mínimo histórico desde que el Barómetro de Edelman Trust hizo esta pregunta por primera vez hace más de dos décadas. Cuatro de cada cinco dudan de que la vida será mejor para la generación de sus hijos de lo que ha sido para la suya, también un nuevo mínimo. Y según las últimas encuestas de Pew, el apoyo al capitalismo ha caído entre todos los estadounidenses, especialmente entre los demócratas y los jóvenes. De hecho, entre los demócratas menores de 30 años, el 58 por ciento ahora tiene una “impresión positiva” del socialismo; solo el 29 por ciento dice lo mismo del capitalismo.

Esta es una mala noticia para Sharma como firme defensor del capitalismo. ¿Qué ha fallado? Sharma dice que es el auge del gran gobierno, el poder de los monopolios y el dinero fácil para rescatar a los grandes. Esto ha llevado al estancamiento, al bajo crecimiento de la productividad y al aumento de la desigualdad.

Sharma argumenta que la llamada revolución neoliberal de la década de 1980 -que supuestamente reemplazó a la gestión macro de estilo keynesiano, redujo el tamaño del estado y desreguló los mercados- fue realmente un mito. Sharma: “la era del pequeño gobierno nunca existió”. Sharma señala que en los EEUU, el gasto público se ha multiplicado por ocho desde 1930, de menos del 4 por ciento al 24 por ciento del PIB, el 36 por ciento incluido el gasto de los estados federados y local. Junto con los recortes de impuestos, los déficits gubernamentales aumentaron y la deuda pública se disparó.

En cuanto a la desregulación, el resultado fueron en realidad “reglas más complejas y costosas, que los ricos y poderosos estaban mejor equipados para navegar”. En realidad, las normas reglamentarias aumentaron. En cuanto al dinero fácil, “con el temor de que el aumento de las deudas pudiera terminar en otra depresión al estilo de la década de 1930, los bancos centrales comenzaron a trabajar junto a los gobiernos para apuntalar a las grandes corporaciones, los bancos, incluso a los países extranjeros, cada vez que los mercados financieros se tambaleaban”. Así que no hubo una transformación neoliberal que liberara al capitalismo para expandirse, sino todo lo contrario.

Pero, ¿es realmente correcta la historia económica de Sharma del período posterior a la década de 1980? Sharma trata de retratar el período posterior a la década de 1980 como de rescates a los bancos y las empresas durante las crisis, en contraste con la década de 1930, cuando los bancos centrales y los gobiernos siguieron la política de “liquidación” de los que estaban en problemas. En realidad, esto no es correcto, el rescate del capital industrial y de los bancos fue la fuerza impulsora del New Deal de Roosevelt; la liquidación nunca fue la política del gobierno. Además, la década de 1980 fue en gran parte una década de altas tasas de interés y una política monetaria estricta impuesta por banqueros centrales como Volcker, que buscaban reducir la inflación de la década de 1970. De hecho, Sharma no tiene nada que decir sobre la “stagflación” de la década de 1970, una década, según él, en la que el capitalismo tenía un gobierno pequeño y una baja regulación.

Sharma valora exageradamente el aumento del gasto público, incluido el “gasto de bienestar” en los últimos 40 años. Pero en realidad no explica por qué. Después del aumento del gasto y la deuda durante la guerra, gran parte del aumento del gasto desde entonces se ha debido a un aumento de la población, en particular a un aumento de los ancianos, lo que llevó a un aumento del gasto (improductivo para el capitalismo) en seguridad social y pensiones. Pero el aumento del gasto público también fue una respuesta al debilitamiento del crecimiento económico y la inversión en capital productivo a partir de la década de 1970. A medida que el PIB creció más lentamente y el gasto en bienestar creció más rápido, el gasto público en relación con el PIB aumentó.

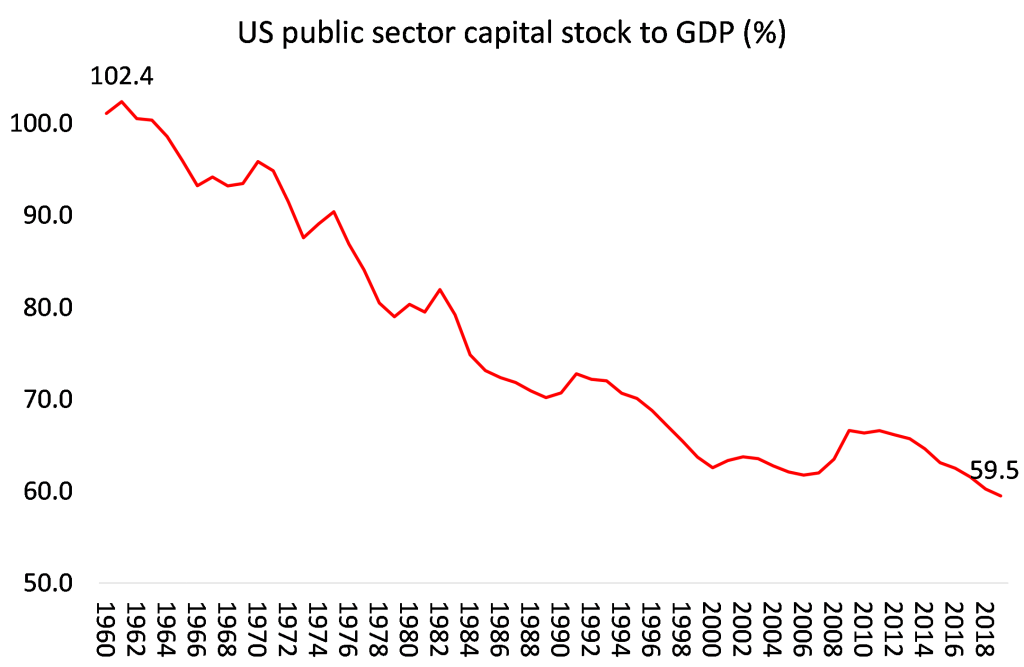

Sharma no dice nada sobre otros aspectos del período neoliberal. La privatización fue una política clave de los años de Reagan y Thatcher. Los activos estatales se vendieron para aumentar la rentabilidad del sector privado. En este sentido, hubo una reducción del “gran estado”, contrariamente al argumento de Sharma. De hecho, a partir de mediados de la década de 1970, las acciones de capital del sector público se vendieron. En los EEUU, se ha reducido a la mitad como porcentaje del PIB.

Fuente: Base de datos de inversiones y acciones de capital del FMI, 2021

Del mismo modo, después de la década de 1980, la inversión del sector público como parte del PIB se ha reducido casi a la mitad, mientras que la participación del sector privado ha aumentado un 70 %.

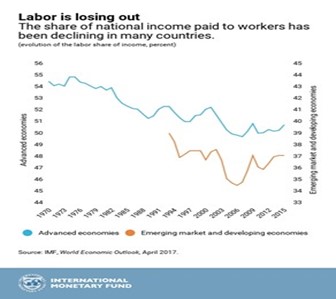

No es el “gran estado” el que tiene el control de las decisiones de inversión y producción, es el sector capitalista. Esto insinúa la razón de reducir el papel del sector público. El problema para el capitalismo a finales de las décadas de 1960 y 1970 fue la drástica caída de la rentabilidad del capital en las principales economías capitalistas avanzadas. Esa caída tuvo que revertirse. Una política era la privatización. Otra política fue el aplastamiento de los sindicatos a través de leyes y regulaciones diseñadas para hacer que fuese difícil, si no imposible, la creación de sindicatos o las protestas obreras. Luego tuvo lugar la deslocalización de la capacidad de fabricación del “Norte Global” a las regiones de mano de obra barata del Sur Global, la llamada “globalización”. Combinado con el debilitamiento de los sindicatos en casa, el resultado fue una fuerte caída en la proporción del PIB apropiada por los trabajadores junto con mano de obra barata en el extranjero; y un aumento (modesto) de la rentabilidad del capital.

Sharma admite que “la globalización trajo más competencia, manteniendo un techo para la inflación de los precios al consumidor” en contra de su tesis del estancamiento de los monopolios, pero luego argumenta que la globalización y los bajos precios de los bienes importados “blindaron la convicción de que los déficits y la deuda del gobierno no importan”. ¿En serio? A lo largo de la década de 1990, los gobiernos trataron de imponer la “austeridad” para equilibrar los presupuestos y reducir la deuda pública. Fracasaron, no porque pensaran que “los déficits y la deuda no importan”, sino porque el crecimiento económico y la inversión productiva se ralentizaron. Los recortes en el gasto del sector público fueron significativos, pero su proporción en el PIB no cayó.

Sharma calcula que “las recesiones fueron menos frecuentes y más distantes entre si” en el período posterior a la década de 1980. Hmm. Dejando de lado la enorme doble recesión de principios de la década de 1980 (otro factor clave para reducir la fuerza de los trabajadores), hubo recesiones en 1990-1, 2001 y luego la Gran Recesión de 2008-9, que culminó en la crisis de la pandemia de 2020, la peor crisis en la historia del capitalismo. Unas crisis tal vez menos frecuentes y más distantes, pero cada vez más dañinas.

Sharma señala que después de cada crisis desde la década de 1980, la expansión económica ha sido cada vez más débil. Esto parece un misterio para los defensores del capitalismo. “Detrás de la desaceleración de las recuperaciones estaba el misterio central del capitalismo moderno: un colapso en la tasa de crecimiento de la productividad, o la producción por trabajador. Al comienzo de la pandemia, había disminuido más de la mitad desde la década de 1960”.

Sharma presenta su explicación: “un creciente cuerpo de evidencia señala con el dedo la culpa de un entorno empresarial lleno de regulación y deuda pública, en el que las megaempresas prosperan y las empresas zombies sobreviven a cada crisis”. Los rescates de los grandes monopolios (“tres de cada cuatro industrias estadounidenses se han osificado como oligopolios”) y el “dinero fácil” han mantenido un capitalismo estancado que se arrastra, manteniendo empresas “zombis” que solo sobreviven pidiendo préstamos.

Sharma pone el caballo antes que el carro. El crecimiento de la productividad se desaceleró en todos los ámbitos debido a que el crecimiento de la inversión productiva disminuyó. Y en las economías capitalistas, la inversión productiva está impulsada por la rentabilidad. El intento neoliberal de aumentar la rentabilidad después de la crisis de la rentabilidad de la década de 1970 fue solo en parte un éxito y llegó a su fin cuando comenzó el nuevo siglo. El estancamiento y la “larga depresión” del siglo XXI se muestra en el aumento de la deuda privada y pública a medida que los gobiernos y las corporaciones tratan de superar la rentabilidad estancada y baja mediante el aumento del endeudamiento.

Sharma proclama que la “inmovilidad social está sofocando el sueño americano”. Mientras que, en el pasado rosado del “capitalismo competitivo”, mediante trabajo duro e impulso empresarial, se podía pasar de la miseria a la riqueza, ahora es imposible. Pero el “sueño americano” siempre fue un mito. La Mayoría de los multimillonarios y los ricos en los EEUU y en otros lugares heredaron su riqueza y los que se convirtieron en multimillonarios en su vida no lo hicieron sin un importante impulso económico de los padres, etc.

Y déjeme añadir que la tesis de Sharma se basa completamente en las economías capitalistas avanzadas del Norte Global. Tiene poco que decir sobre el resto del mundo donde vive la mayoría de la gente. ¿La movilidad social se ha bloqueado o nunca ha existido? ¿Hay un estado grande con un gasto masivo en bienestar social en estos países? ¿Hay dinero fácil para que las empresas lo pidan prestado? ¿Hay monopolios nacionales exprimiendo la competencia? ¿Hay muchos rescates?

Eso nos lleva al mensaje principal de Sharma sobre lo que falla en el capitalismo. Verá, para Sharma, el capitalismo tal y como él lo imagina ya no existe. El capitalismo competitivo se ha transformado en monopolios reforzados por un gran estado. “La premisa del capitalismo, que el gobierno limitado es una condición necesaria para la libertad y las oportunidades individuales, no se ha puesto en práctica durante décadas”.

El mito de un capitalismo competitivo que Sharma proyecta suena a la tesis de Grace Blakeley en su reciente libro, Vulture Capitalism, donde argumenta que el capitalismo nunca ha sido realmente una batalla brutal entre capitalistas que compiten por una parte de las ganancias extraídas del trabajo, sino una economía bien acordada y planificada controlada por grandes monopolios y respaldada por el estado.

En efecto, tanto Sharma como Blakeley están de acuerdo en el auge del “capitalismo de monopolio estatal” (SMC) como la razón depor qué falla el capitalismo. Por supuesto, difieren en la solución. Blakeley, siendo socialista, quiere reemplazar el SMC con la planificación democrática y cooperativas de los trabajadores. Sharma, siendo “una de las bestias”, quiere poner fin a los monopolios, reducir el estado y restaurar el “capitalismo competitivo” para que pueda seguir su “camino natural” y proporcionar prosperidad para todos. Sharma: “el capitalismo necesita un campo de juego en el que los pequeños y los nuevos tengan la oportunidad de desafiar, destruir creativamente, las viejas concentraciones de riqueza y poder”.

Verá, los capitalistas, si se le deja en paz para explotar la fuerza de trabajo y se les libera de la carga de las regulaciones y de tener que pagar el gasto en asistencia social, florecerán naturalmente. “Las ciencias reales explican la vida como un ciclo de transformación, de cenizas a cenizas, sin embargo, los líderes políticos todavía escuchan a los asesores que afirman que saben cómo generar un crecimiento constante. Su exceso de confianza debe contenerse antes de que haga más daño”. Así que, según Sharma, el capitalismo volverá a funcionar bien si dejamos que los ciclos capitalistas de auge y caída se desarrollen de forma natural y no tratamos de gestionarlos.

“El capitalismo sigue siendo la mejor esperanza para el progreso humano, pero solo si tiene suficiente espacio para trabajar”. Bueno, el capitalismo ha tenido mucho espacio para trabajar durante más de 250 años con sus auges y caídas; sus crecientes desigualdades a nivel mundial; y ahora su amenaza ambiental al planeta; y el creciente riesgo de conflicto geopolítico. No es de extrañar que el 58 % de los jóvenes demócratas de los EEUU prefieran el socialismo.

Michael Roberts

Comentario